(Photo: 123RF)

EXPERT INVITÉ. Depuis plus d’un an maintenant, chaque fois que les entreprises publient leurs résultats trimestriels, la même question se pose: est-ce que les entreprises vont enfin décevoir (même si on ne le souhaite pas) et pousser les indices à la baisse?

En effet, depuis la fin de la pandémie de COVID-19, on a remarqué nettement plus de surprises positives que négatives, notamment dans le secteur de la technologie et plus particulièrement avec tout ce qui touchait à l’intelligence artificielle. Alors on ose quand même reposer la question: est-ce que les résultats du premier trimestre 2024 des entreprises américaines vont enfin décevoir?!

Les faits

L’évolution des bénéfices des entreprises américaines au 1er trimestre 2024 va être peut-être plus importante que lors des trimestres précédents pour plusieurs raisons.

Tout d’abord, car les principaux indices boursiers américains ont connu 5 mois consécutifs de hausse sans accroc.

Ensuite, on imagine aisément que la croissance attendue pour les entreprises en lien avec l’intelligence artificielle va (à un moment ou un autre) décélérer.

On peut aussi imaginer que le rebond du prix du baril de pétrole peut influencer les marges de plusieurs entreprises.

Enfin, on pourra se rendre compte si les entreprises ont le même discours que les membres de la Réserve fédérale américaine…

Les bénéfices repartent à la… hausse

Officiellement, la saison des résultats d’entreprises américaines débutera le 12 mars lors de la publication de (notamment) Citigroup — JP Morgan ou encore Wells Fargo et pourrait ainsi apporter de nombreuses surprises. Selon l’excellente étude de Factset plusieurs éléments sont à attendre:

• Croissance des bénéfices: pour le premier trimestre 2024, le taux de croissance des bénéfices estimé (en glissement annuel) pour le S&P 500 est de 3,4%. Si 3,4% est le taux de croissance réel pour le trimestre, il s’agira du troisième trimestre consécutif de croissance des bénéfices en glissement annuel pour l’indice.

• Révisions des bénéfices: le 31 décembre, le taux de croissance des bénéfices estimé (en glissement annuel) du S&P 500 pour le 1er trimestre 2024 était de 5,7%. Sept secteurs devraient publier des bénéfices inférieurs aujourd’hui (par rapport au 31 décembre) en raison de révisions à la baisse des estimations de BPA.

• Prévisions de bénéfices: pour le premier trimestre 2024, 78 sociétés du S&P 500 ont émis des prévisions de BPA négatives et 33 sociétés du S&P 500 ont émis des prévisions de BPA positives.

• Valorisation: le ratio C/B à 12 mois pour le S&P 500 est de 20,9. Ce ratio est supérieur à la moyenne sur 5 ans (19,0) et à la moyenne sur 10 ans (17,7).

Une année 2024 attendue en progression

Si on analyse maintenant les prévisions de croissance des bénéfices et des revenus, on constate les éléments suivants:

Pour le premier trimestre, les entreprises du S&P 500 devraient enregistrer une croissance des bénéfices de 3,4% en glissement annuel et une croissance des revenus de 3,6% en glissement annuel.

• Pour le deuxième trimestre 2024, les analystes prévoient une croissance des bénéfices de 9,3% et une croissance des revenus de 4,7%.

• Pour le troisième trimestre 2024, les analystes prévoient une croissance des bénéfices de 8,4% et une croissance des revenus de 5,1%.

• Pour le quatrième trimestre 2024, les analystes prévoient une croissance des bénéfices de 17,4% et une croissance des revenus de 5,8%.

• Pour l’année 2024, les analystes prévoient une croissance des bénéfices de 10,9% et une croissance des revenus de 5,1%.

• Pour l’année 2025, les analystes prévoient une croissance des bénéfices de 13,3% et une croissance des revenus de 5,9%.

Le ratio C/B à 12 mois pour le S&P 500 est de 20,9. Ce ratio est supérieur à la moyenne quinquennale de 19,0 et à la moyenne décennale de 17,7. Il est également supérieur au ratio C/B à 12 mois de 19,5 enregistré à la fin du quatrième trimestre (31 décembre).

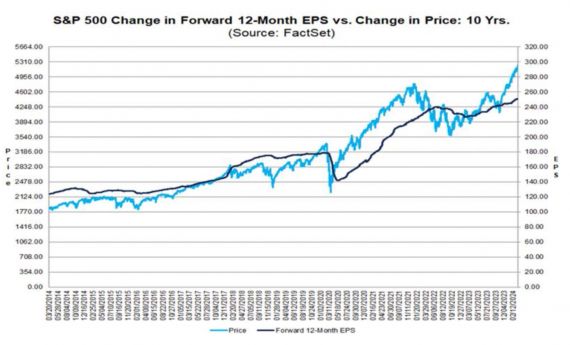

Depuis la fin du quatrième trimestre (31 décembre), le prix de l’indice a augmenté de 9,5%, tandis que l’estimation du bénéfice par action à 12 mois a augmenté de 2,6%.

Au niveau sectoriel, les secteurs des technologies de l’information (28,8) et de la consommation discrétionnaire (25,5) ont les ratios C/B à 12 mois les plus élevés, tandis que le secteur de l’énergie (12,8) a le ratio C/B à 12 mois le plus bas.

Le ratio C/B sur 12 mois est de 25,9, ce qui est supérieur à la moyenne sur 5 ans de 23,0 et à la moyenne sur 10 ans de 21,2.

Pour le sectoriel

Voici quelles sont les attentes pour le sectoriel:

• Consommation discrétionnaire: le secteur de la consommation discrétionnaire devrait afficher le quatrième taux de croissance des bénéfices le plus élevé (d’une année sur l’autre) des onze secteurs, soit 15,4%. Au niveau de l’industrie, 5 des 9 industries du secteur devraient enregistrer une croissance des bénéfices d’une année sur l’autre. Trois de ces cinq industries devraient enregistrer une croissance à deux chiffres: produits de loisirs (2843%), commerce de détail (143%) et hôtels, restaurants et loisirs (39%). D’autre part, quatre secteurs devraient enregistrer une baisse de leurs bénéfices d’une année sur l’autre. L’une de ces quatre industries devrait enregistrer une baisse à deux chiffres: l’automobile (-24%). Pour les entreprises, Amazon.com (0,83$US contre 0,31$US) devrait être le principal contributeur à la croissance des bénéfices du secteur. Si cette société était exclue, le secteur de la consommation discrétionnaire devrait enregistrer une baisse des bénéfices (d’une année sur l’autre) de -2,3% au lieu d’une croissance des bénéfices de 15,4%.

• Énergie: le secteur de l’énergie devrait enregistrer la plus forte baisse de bénéfices (d’une année sur l’autre) des onze secteurs, soit -27,1%. Au niveau des sous-industries, quatre des cinq sous-industries du secteur devraient enregistrer une baisse des bénéfices (d’une année sur l’autre): raffinage et commercialisation du pétrole et du gaz (-61%), pétrole et gaz intégrés (-26%), exploration et production de pétrole et de gaz (-16%), et stockage et transport de pétrole et de gaz (-3%). En revanche, la sous-industrie des équipements et services pétroliers et gaziers (17%) est la seule sous- industrie du secteur qui devrait enregistrer une croissance de ses bénéfices d’une année sur l’autre.

• Matériaux: le secteur des matériaux devrait enregistrer la deuxième plus forte baisse de revenus (d’une année sur l’autre) des onze secteurs, soit -23,4%. Pour l’industrie, les quatre industries de ce secteur devraient enregistrer une baisse des bénéfices de 10% ou plus d’une année sur l’autre: conteneurs et emballages (-27%), produits chimiques (-26%), métaux et mines (-15%) et matériaux de construction (-12%).

• Services de communication: le secteur des services de communication devrait enregistrer le taux de croissance du

chiffre d’affaires le plus élevé (d’une année sur l’autre) des onze secteurs, soit 7,4%. Pour l’industrie, quatre des cinq industries de ce secteur devraient enregistrer une croissance de leurs revenus (d’une année sur l’autre). Toutefois, l’industrie des médias et services interactifs (15%) est la seule à afficher une croissance à deux chiffres.

• Technologies de l’information: le secteur des technologies de l’information devrait afficher le deuxième taux de croissance du chiffre d’affaires (d’une année sur l’autre) le plus élevé des onze secteurs, soit 7,2%. Au niveau de l’industrie, 3 des 6 industries du secteur devraient enregistrer une croissance de leur chiffre d’affaires d’une année sur l’autre. Deux de ces trois industries devraient enregistrer une croissance à deux chiffres: semi-conducteurs et équipements de semi-conducteurs (26%) et logiciels (13%). D’autre part, trois industries devraient enregistrer une baisse de leurs revenus d’une année sur l’autre, avec en tête les industries des équipements de communication (-10%) et des équipements, instruments et composants électroniques (-8%).

En bref, le taux de croissance des revenus estimé (en glissement annuel) pour le T1 2024 est de 3,6%, ce qui est inférieur au taux de croissance moyen des revenus sur 5 ans de 6,9% et inférieur au taux de croissance moyen des revenus sur 10 ans de 5,0%. Si le taux de croissance réel des revenus pour le trimestre est de 3,6%, il s’agira du 14e trimestre consécutif de croissance des revenus pour l’indice.

Quel objectif pour le S&P 500 pour ces 12 prochains mois?

Les analystes prévoient globalement que le S&P 500 connaîtra une hausse de prix de 7,0% au cours des douze prochains mois (au 20 mars).

Ce pourcentage est basé sur la différence entre le cours cible ascendant et le cours de clôture de l’indice le 20 mars. Le prix cible ascendant est calculé en agrégeant les estimations médianes du prix cible (basées sur les estimations au niveau de l’entreprise soumises par les analystes du secteur) pour toutes les entreprises de l’indice.

Le 20 mars, le prix cible ascendant pour le S&P 500 était de 5589,06, soit 7, % au-dessus du prix de clôture de 5224,62.

Au niveau sectoriel, les secteurs des soins de santé (+10,2%) et de l'immobilier (+10,0%) devraient connaître les plus fortes hausses de prix, car ces deux secteurs présentaient les écarts les plus importants entre le cours cible ascendant et le cours de clôture le 20 mars.

En revanche, les secteurs des matériaux (+1,0%) et de l'industrie (+2,5%) devraient connaître les plus faibles hausses de prix, car ces deux secteurs présentaient les plus faibles écarts à la hausse entre le prix cible ascendant et le prix de clôture du 20 mars.

Historiquement, les analystes ont surestimé le prix de clôture (en fin de mois) de l’indice d’environ 3% à 8% en moyenne au cours des 20 dernières années, selon la période considérée.

Au cours des cinq dernières années, les analystes du secteur ont surestimé le prix de l'indice de 4,6% en moyenne (en utilisant les valeurs de fin de mois).

Au cours des dix dernières années, les analystes du secteur ont surestimé le prix de l'indice de 2,9% en moyenne (en utilisant les valeurs de fin de mois).

Toutefois, les analystes ont sous-estimé le prix de clôture de l’indice au cours des derniers mois. Le 31 mars 2023, l’objectif de cours «bottom-up» était de 4635,48.

Près d’un an plus tard (le 20 mars 2024), le cours de clôture du S&P 500 était de 5224,62. Sur la base du cours de clôture d’hier, les analystes du secteur ont sous-estimé d’environ 11% le cours de clôture à la fin du mois de mars 2024, il y a près d’un an.