(Photo: 123RF)

Le combat contre l’inflation des banques centrales plongera-t-il les États-Unis et le Canada en récession ? Pour le moment, malgré de fortes secousses, les marchés boursiers nord-américains restent au-dessus de leur plus récent creux atteint à la mi-juin, ce qui signale que les marchés s’attendent à ce que les banques centrales réussissent un «atterrissage en douceur»de l’économie.

À (re)lire: tous nos textes sur l'inflation

Yanick Desnoyers, vice-président et économiste principal à Addenda Capital, est plus pessimiste et juge que la Fed n’aura d’autre choix que de plonger l’économie dans une récession, ce qui sera confirmé par un recul des bénéfices trimestriels des entreprises d’au moins 15 % à 20 % et une hausse du taux de chômage.

Il ajoute que les banques centrales, tant aux États-Unis qu’au Canada, ont commis des erreurs de politique monétaire en gardant les taux d’intérêt trop bas trop longtemps, alors que les gouvernements injectaient trop d’argent dans l’économie en voulant lutter contre la pandémie de COVID-19, ce qui a eu pour effet de surstimuler la consommation et de pousser l’inflation à un sommet en 40 ans. «En ce moment, la demande intérieure américaine est 1200 milliards de dollars plus élevée que la capacité de production du pays, dit-il. Il faut ramener cette mesure de surchauffe de l’économie à l’équilibre.»

À son avis, pour y parvenir, la Fed va augmenter son taux directeur d’au moins 100 points de base de plus que le maximum de 3,5 % anticipé par les marchés jusqu’à la fin août, ce qui aurait un effet négatif à court terme tant pour les obligations que pour les actions.

«Quand tu fais une erreur de politique monétaire, il faut la renverser. Too low for too long (trop bas trop longtemps) doit être suivi de higher for longer (plus haut plus longtemps), et cette donnée n’est pas encore prise en compte», dit-il. Selon lui, tout le narratif autour d’un atterrissage en douceur ne réglera pas le pro- blème de l’inflation. «Un ralentissement, ça veut juste dire que le PIB monte moins vite. Tant et aussi longtemps que le PIB monte, le chômage ne monte pas. Il faut que le chômage augmente pour refroidir les hausses salariales, ce qui survient strictement en récession», explique-t-il.

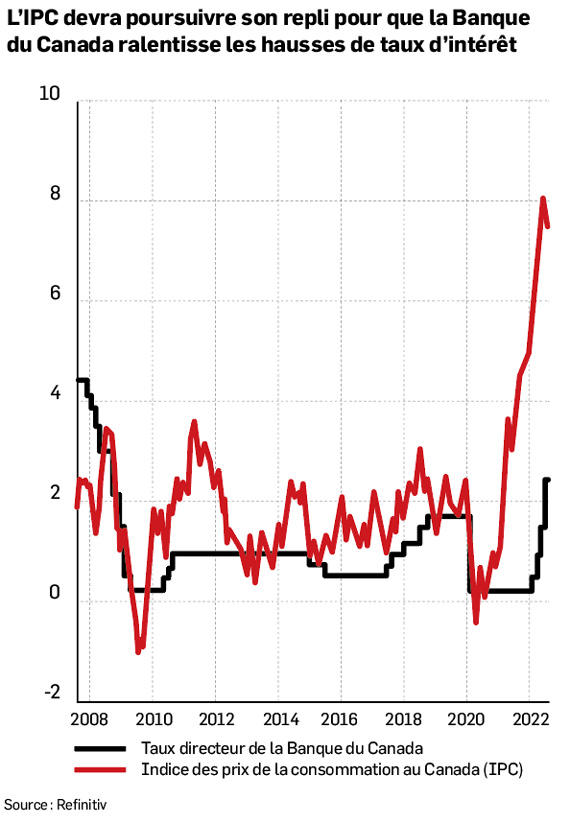

Yanick Desnoyers rappelle qu’à chaque fin de cycle économique, quand on calcule le taux directeur d’une banque centrale moins l’inflation, on arrive à un résultat positif, ce qui est loin d’être le cas en ce moment.

Or, les États-Unis viennent de traverser deux trimestres consécutifs de contraction du PIB, ce qui est la définition classique d’une récession.

Selon Michael White, responsable des stratégies multi-actifs à Gestion d’actifs Picton Mahoney, il s’agit d’une récession manufacturière qui ne touche nullement le secteur des services.

Inversion de la courbe des taux d’intérêt

Début juillet, les taux d’intérêt des obligations gouvernementales américaines à échéance de deux ans ont commencé à dépasser ceux des obligations à échéance de dix ans. Ce phénomène, appelé inversion de la courbe des taux d’intérêt, signale une récession à venir, ce que redoutent les marchés boursiers.

Sans prendre cette statistique à la légère, Michael White estime qu’il est trop tôt pour dire que la première économie mondiale se dirige vers une récession. «Aux États-Unis, c’est le National Bureau of Economic Research (NBER) qui y va d’une déclaration officielle quand le pays entre en récession. Chaque récession annoncée par le NBER a été précédée d’une inversion de la courbe des taux d’intérêt, mais chaque inversion de la courbe n’a pas nécessairement provoqué une récession», nuance-t-il.

À son avis, il reste encore du temps pour que l’inflation diminue en intensité, ce qui laisserait plus de latitude aux banques centrales pour adoucir le resserrement de leurs politiques monétaires.

De son côté, Tom Reithinger, gestionnaire de portefeuille à revenu fixe à Capital Group, ne peut ignorer ce signal. Selon lui, il reste à savoir quelle sera l’intensité de la récession à venir.

«Une récession de faible ou de forte intensité ne provoquerait pas la même réaction des banques centrales. Lorsque les taux de chômage recommenceront à remonter, il sera intéressant de suivre leurs réactions», dit-il. Il explique que les banques centrales ont le double mandat de garder l’inflation et le taux de chômage sous contrôle. Toutefois, le marché du travail est tellement vigoureux en ce moment que les banques centrales peuvent ignorer cette partie de leur mandat et se concentrer à lutter contre l’inflation.

«La situation pourrait devenir un peu plus problématique quand le taux de chômage augmentera. À ce point, les banques centrales auront à jongler entre les deux volets de leur mandat. C’est à ce moment que des erreurs de politiques monétaires sont le plus susceptibles de survenir», croit-il.

Évidemment, une éventuelle entrée en récession de l’économie américaine devrait traîner le Canada dans son sillage, étant donné que près de 70% des exportations du pays se dirigent au sud de la frontière. Les experts voudront alors savoir à quel moment les taux d’intérêt seront susceptibles de redescendre, ce qui ferait remonter les valorisations tant du côté obligataire qu’en Bourse.

Un exemple de titre pour résister à l’inflation: Dollarama

L’analyste Peter Sklar, de BMO Marchés des capitaux, continue de recommander le titre du détaillant de produits à cinq dollars ou moins Dollarama pour sa résilience durant les périodes de forte inflation.

«Dollarama a depuis longtemps la réputation d’offrir de la valeur à sa clientèle, ce qui a été et restera un catalyseur qui stimulera l’achalandage dans ses boutiques alors que les portefeuilles des consommateurs sont sous pression», explique l’analyste.

Il précise que le titre de Dollarama se négocie à 18,5 fois le bénéfice avant intérêts, impôts et amortissement (BAIIA) prévu de l’exercice financier 2023 et à 16 fois celui prévu en 2024, ce qui est dans le milieu de sa fourchette historique de 14 à 20 fois. «Avec les pressions inflationnistes, nous pensons que le titre peut grimper au-dessus d’un ratio de 20 fois», croit-il.

Il explique que Dollarama possède des attributs uniques parmi les titres présents dans l’industrie de la consommation discrétionnaire qui font que la société montre une bonne résilience à l’inflation.

Il cite en exemple l’arrivée de produits à 4,50 $, 4,75 $ et 5$ depuis le mois de juillet. «Nous avons repéré un sousvêtement amincissant de marque Secret se vendant à 5 $ chez Dollarama et dont le prix de détail suggéré sur le site de Walmart est de 32,97 $. C’est un exemple qui fait que les clients aiment magasiner chez Dollarama, car la bannière se veut une destination par excellence pour les chasseurs d’aubaines», dit-il. Sa recommandation sur le titre est de «surperformance»et son cours cible sur un an vient d’être relevé à 95 $, lui qui était de auparavant de 80 $.