(Photo: 123RF)

EXPERT INVITÉ. L’hésitation persiste quant à la pertinence d’anticiper ou de reporter les prestations de retraite du Régime de rentes du Québec (RRQ). Plusieurs variables influenceront une telle décision, dont l’espérance de vie et l’accès à d’autres sources de revenus. De plus, la finance comportementale nous enseigne que plusieurs biais peuvent aussi influencer les particuliers. Un défi supplémentaire découle du fait que certains tiennent absolument à recevoir ces prestations dès que possible. Pour ces personnes, la question se pose donc: quel montant de REER est-on prêt à sacrifier pour respecter une telle conviction?

Analyse de cas

À titre d’exemple, citons une personne de 60 ans en bonne santé et qui aura droit plus tard à la prestation maximale du RRQ, en supposant qu’elle y a versé des cotisations pendant 40 ans. Afin de simplifier l’illustration, seules 2 sources de revenus seront retenues : le RRQ et les REER détenus, dont la valeur combinée s’élève à 500 000 $. Aux fins de l’analyse, les critères suivants s’appliqueront : des hypothèses basées sur les Normes d’hypothèses de projection 2022 publiées par l’IQPF et FP Canada, soit un rendement annuel net sur les placements à 4,0 % et une hypothèse d’inflation annuelle de 2,1 %. Finalement, on voudra assurer des prestations indexées payables jusqu’à 95 ans.

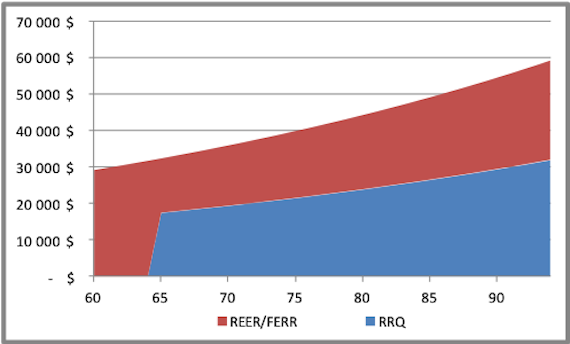

Allons-y avec un premier scénario, où on choisira de toucher la prestation de retraite du RRQ dès 60 ans. Ayant droit à la prestation maximale à 65 ans, soit 15 043 $ en 2022, on la réduira de 7,2 % pour chaque année d’anticipation. La prestation payable à 60 ans sera donc de 9 628 $ par année et sera indexée annuellement à l’inflation par la suite. Le solde de REER disponible à 60 ans, soit 500 000 $, permet le retrait annuel de 19 587 $ par année, indexé à l’inflation, jusqu’à l’âge de 95 ans, âge auquel on aura épuisé les épargnes. Dans ce scénario illustré par le graphique, on a un revenu brut indexé de 29 215 $ pour toute la durée de la projection.

Dans le second scénario, illustré ci-contre, on cherche à reproduire le même revenu brut, mais en reportant le versement de la prestation de retraite du RRQ jusqu’à l’âge de 65 ans. Ayant droit à la prestation maximale à 65 ans, soit 15 043 $ en 2022, on projettera celle-ci pendant 5 ans en utilisant une hypothèse d’augmentation annuelle de la rente maximale égale à 3,1 % (toujours selon les Normes de l’IQPF et FP Canada). Cette rente maximale, qui commencera dans 5 ans, se chiffera à 17 524 $ par année.

Puisque l’on reporte la prestation du RRQ, on devra retirer davantage d’argent du REER pendant les 5 premières années pour compenser. On retirera donc une somme de 29 215 $ du REER la première année (cette somme sera indexée pour les années suivantes). Puis, ce retrait passera à 14 889 $ à partir de 65 ans (indexé pour les années suivantes). Sous ce second scénario, seulement 417 252 $ sont nécessaires dans un REER à 60 ans pour assurer ce même revenu brut de 29 215 $ indexé pour toute la durée de la projection.

Donc, si seulement 417 252 $ sont requis pour reproduire les revenus du premier scénario, la différence de 82 748 $ (500 000 $ - 417 252 $) peut être vue comme la portion des REER qui est sacrifiée sous le premier scénario afin de toucher la prestation du RRQ dès 60 ans. En d’autres mots, pour le cas analysé ici, le prix à payer pour respecter les convictions du particulier est de 82 748 $. Ce montant représente approximativement 16,5 % du solde REER original à 60 ans.

Plusieurs variables, une constante

Il faut savoir que plusieurs variables auront des répercussions sur une telle analyse : rendement, inflation, espérance de vie, niveau de rente acquise du RRQ, admissibilité potentielle au Supplément de revenu garanti (SRG), etc. Dans l’exemple, on notera toutefois que le solde du REER n’a aucune incidence. Le même calcul avec un REER initial de 250 000 $ aurait également donné une « renonciation » de 82 748 $. Sous cette nouvelle hypothèse, on renoncerait cependant à 33,1 % des actifs détenus.

Conclusion

Est-ce que présenter les résultats de notre analyse comme une « renonciation » de 82 748 $ peut ressembler à un coup de marketing? Peut-être. Mais mentionnons que cette somme pourrait être utilisée pour faire grimper le revenu total à la retraite de 29 214 $ à 32 456 $ plutôt que d’y renoncer - une augmentation de 11 % ! Dans un cas comme dans l’autre, reporter la prestation du RRQ à 65 ans semble profitable!

Martin Dupras, A.S.A., Pl. Fin., M. Fisc., ASC, Fellow de l’IQPF