CAE devrait poursuivre sa croissance en 2019 grâce entre autres aux dépenses militaires, qui sont en hausse un peu partout. C’est le cas aux États- Unis qui, sous l’administration Trump, a augmenté son budget militaire de 612 G$ US à 717 G$ US.

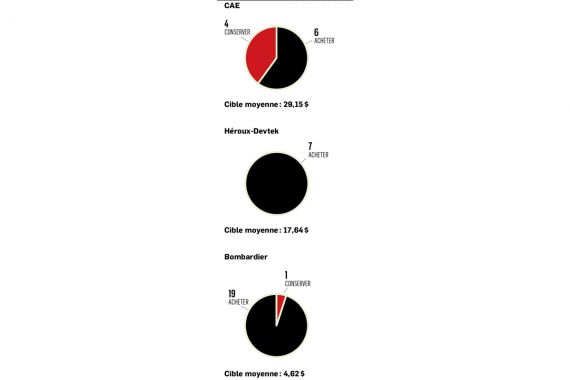

Évaluation élevée pour CAE

Le marché paraît relativement optimiste quant aux chances que CAE parvienne à poursuivre sa croissance des dernières années. En hausse de 30 % depuis cinq ans, ses revenus ont atteint 2,8 milliards de dollars au 31 mars et seraient en voie d'atteindre les 3,5 G$ en 2020.

Cette progression ne se ferait pas au détriment de ses bénéfices. Les analystes estiment que l'entreprise montréalaise peut espérer un bénéfice de 1,24 $ par action pour l'exercice 2019, et de 1,45 $ par action pour celui de 2020. On parlerait donc d'une croissance du bénéfice de 17 % pour 2019 et de 20 % pour la suivante.

Un carnet de commandes record de 8,7 G$, des revenus récurrents à 60 %, une pénurie de pilotes (qui assure un besoin de formation) et une hausse avérée de dépenses militaires viennent appuyer en partie cet optimisme. L'analyste Cameron Doerksen, de Financière Banque Nationale, souligne que les dépenses militaires sont en hausse un peu partout. C'est le cas aux États-Unis qui, sous l'administration Trump, a augmenté son budget militaire de 612 G$ US à 717 G$ US.

Les dépenses militaires progressent aussi en Europe, en Asie et au Moyen-Orient. Même le Canada, fait-il remarquer, prévoit hausser ses dépenses de 18,9 G $ US en 2016-2017 à 32,7 G$ en 2026-2027. M. Doerksen établit sa cible un an à 30 $, soit un ratio de 11,0 fois le bénéfice avant intérêts, impôts et amortissement (BAIIA) attendu pour 2020. Ou l'équivalent de 20,6 fois le bénéfice par action de la même année.

En novembre, CAE a réitéré ses prévisions pour 2019, disant s'attendre à une croissance du BAIIA dans les deux chiffres pour ses divisions civiles et médicales. L'analyste Fadi Chamoun, de BMO Marchés des capitaux, s'en réjouit, ajoutant que l'acquisition, cet automne, des activités de formation de Bombardier, de AOCE, plus tôt, et la signature d'un contrat de formation de dix ans avec Easyjet permettent d'espérer d'autres beaux jours.

Plus prudent, Tim James, de TD Securities, conseille pour sa part de conserver le titre, avec une cible à 28,00 $. Cette dernière s'appuie sur un multiple de 10 fois le BAIIA des quatre prochains trimestres, ou 20 fois le bénéfice estimé par action pour la même période.

Ben Cherniavsky, de Raymond James, est plus sceptique, préoccupé par l'évaluation élevée du titre. Il estime les possibilités de croissance de revenus ténues, ou requérant des investissements trop importants pour financer la moindre croissance. Il cite l'exemple du contrat d'Easyjet, lequel nécessitera des débours de 50 millions de dollars de CAE. Il fixe donc sa cible à 24,50 $, ou 20 fois le bénéfice par action anticipé de l'exercice 2019.

Avis partagés sur Héroux-Devtek

Les analystes expriment aussi des avis partagés en ce qui a trait au titre de Héroux-Devtek, un des plus importants concepteurs et fabricants de trains d'atterrissage sur la planète, tant pour l'aviation civile que militaire.

Au deuxième trimestre, l'entreprise a présenté des revenus en hausse de 6,7 % et un BAIIA en progression de 9,8 % par rapport au même trimestre de l'année précédente. Héroux a également réitéré une prévision de croissance des ventes de 20 % pour l'exercice 2020.

Malgré des résultats encourageants, la contribution de Beaver - récemment acquise - au bénéfice de Héroux-Devtek a déçu, provoquant un recul important (environ 25 % par rapport au mois d'août) de la valeur de son titre en Bourse en fin d'année. Cette situation a rendu le titre plus attrayant aux yeux de plusieurs analystes autrement plus prudents, qui rappellent au passage que le fleuron de Longueuil pourrait éventuellement faire l'objet d'une acquisition.

C'est le cas de Mona Nazir, de Valeurs mobilières Banque Laurentienne, qui recommande maintenant l'achat. Elle fixe cependant son cours cible à 16 $, soit environ 10 % sous la cible moyenne des analystes. L'analyste obtient sa cible en appliquant un multiple de 10 au BAIIA prévu pour 2020.

C'est aussi le cas de Ben Cherniavsky, analyste de Raymond James qui, depuis novembre, attribue à l'entreprise une recommandation « surperformance », avec un cours cible légèrement abaissé à 16,50 $ (de 17,00 $). Cette nouvelle cible est le résultat de l'application d'un multiple de 18 fois le bénéfice par action de 1,10 $ attendu en 2022.

Les analystes recensés par Reuters prévoient un bénéfice moyen de 0,65 $ par action pour l'exercice fiscal en cours (mars 2019), de 0,93 $ pour le prochain, et de 1,13 $ pour le suivant. Il s'agit d'une progression de 43 % pour l'an prochain et de 21,5 % pour la suivante.

Plus optimiste, Benoit Poirier, analyste de Desjardins Marchés des capitaux, estime que l'entreprise pourrait encore bénéficier des économies de synergie que Héroux-Devtek pourrait encore réaliser de ses dernières acquisitions, soit celles de CESA et Beaver. En conséquence, ce dernier estime que le titre pourrait très bien se négocier dans une fourchette 27 $-32 $ d'ici l'exercice 2022. En attendant, l'analyste de Desjardins accole à l'action de Héroux-Devtek un cours cible de 20 $.

Bombardier, un « acte de foi »

Même si presque tous les analystes sont favorables à l'achat de son titre, un investissement dans Bombardier demeure un « acte de foi » dont devraient probablement s'abstenir les investisseurs au coeur sensible, estimait récemment Turan Quettawala, de la Scotia.

Le 6 décembre, lors de sa journée des investisseurs, le fabricant d'avions et de véhicules ferroviaires a présenté des prévisions conformes aux attentes. Bombardier prévoit des revenus de plus de 18 G $ US pour 2019 et de plus de 20 G $ US pour 2020. Son BAIIA ajusté devrait se situer entre 1,15 G $ US et 1,25 G $ US pour 2019, et atteindre 1,6 G $ US en 2020.

Quant aux flux de trésorerie, objet de grandes inquiétudes, ils semblent sur la voie de se rétablir. Même que les informations fournies par la direction laissent croire à une amélioration plus rapide que prévu par les analystes. L'entreprise terminerait 2019 avec des flux de trésorerie disponibles d'environ 250 M $ US, et entre 750 M $ US et 1 G $ US en 2020. Le consensus des analystes tablait plutôt sur des flux de 765 M $ US en 2020.

Walter Spracklin, de RBC Marchés des Capitaux, estime que l'incertitude entourant la trésorerie en 2018 continuera de peser sur le titre. Mais une reprise en main d'indicateurs clés, combinée à une diminution des risques financiers, pourrait constituer une belle occasion pour les investisseurs friands de gains rapides.

En outre, la croissance du service après-vente, la hausse des commandes et une réduction de 50 % des dépenses en capital permettent d'espérer des jours meilleurs. Ce dernier accole une recommandation « surperformance » à Bombardier, mais maintient le qualificatif de « risque spéculatif » à tout investissement dans BBD.B. Il fixe sa cible à 4,50 $, basé sur un bénéfice par action de 0,34 $ en 2021.

Kevin Chiang, de CIBC, se montre tout aussi optimiste avec une cible de 12 à 18 mois de 5,00 $. Selon lui, les flux de trésorerie négatifs de 2018 et le déclenchement de l'enquête de l'Autorité des marchés financiers étant derrière, la poursuite des efforts de redressement devrait entraîner une « remontée significative » de sa valeur en Bourse.

Benoit Poirier, de Desjardins marchés des capitaux, partage le même avis, avec une cible à 5 $, sensiblement au-dessus du consensus. Cela équivaut à 14 fois son estimation du bénéfice par action de 2020, ou à 7,75 fois son BAIIA (2020). Pour l'exercice 2018, les analystes s'attendent à un bénéfice de 0,10 $ US par action, de 0,13 $ US en 2019, et de 0,29 $ US en 2020. Il s'agirait alors d'une progression 123 %.

CLIQUEZ ICI POUR CONSULTER LE DOSSIER «OÙ INVESTIR EN 2019»