Fait rare, l'indice universel des obligations canadiennes a cumulé un rendement réalisé négatif pour la période de douze mois terminée le 30 septembre. On ne parle pas d'un recul de quelques miettes, car l'indice a affiché -3 %. Il est peut-être temps de se poser quelques questions.

Comment peut-on perdre de l'argent avec des obligations ?

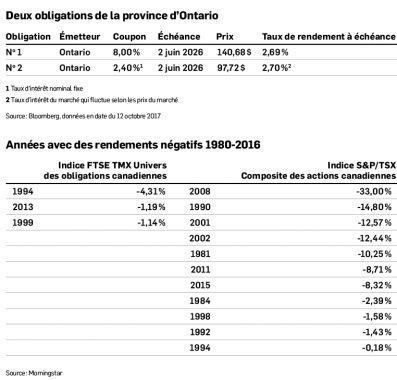

Nous, les experts en obligations (c'est ma première carrière), avons le don de nous embobiner quand vient le temps d'expliquer leur fonctionnement. Voyons quand même comment je me débrouille. Le tableau 1 affiche deux obligations de la province d'Ontario qui partagent la même date d'échéance, soit le 2 juin 2026. Cependant, ces obligations se différencient largement par leur «coupon», c'est-à-dire le taux d'intérêt nominal (fixe) de l'obligation. Par exemple, l'obligation no 1, qui a été émise il y a plus de vingt ans, paiera à son détenteur un coupon de 8 % fixe jusqu'à échéance. Il en va de même de l'obligation no 2, une émission assez récente, qui paiera un coupon fixe de 2,40 % jusqu'à son échéance du 2 juin 2026.

Comment ces deux obligations peuvent-elles se côtoyer ? Tout le monde devrait favoriser la no 1 aux dépens de la no 2, dites-vous.

En effet, c'est ce qui se produit, car l'obligation no 1 se négocie à un prix bien plus élevé que la no 2 (140,68 $ comparativement à 97,72 $). De plus, puisque chacune de ces obligations sera remboursée à l'échéance à 100 $, le coupon très élevé de l'obligation no 1 est contrebalancé par le fait que le prix va nécessairement décliner progressivement de 40,68 $ au cours des neuf prochaines années. En fin de compte, les deux obligations, étant donné leurs coupons respectifs et leur prix, affichent des taux de rendement à échéance (ça dans les faits, c'est le taux d'intérêt courant du marché et contrairement au coupon, ça fluctue) presque identiques (2,69 % par rapport à 2,70 %).

Bref, les prix des obligations s'ajustent constamment aux conditions du marché et fluctuent en sens inverse les taux d'intérêt du marché. Donc, lorsque les taux augmentent, on perd de l'argent avec les obligations.

Est-il exceptionnel de perdre sur ses obligations ?

Ce n'est pas exceptionnel, mais c'est rare. De plus, les pertes sont rarement cuisantes si votre portefeuille est diversifié correctement. L'indice universel des obligations canadiennes a perdu de l'argent trois fois depuis 1980, soit en 1994 (-4,3 %), 1999 (-1,1 %) et 2013 (-1,2 %). Pendant la même période, la Bourse canadienne a perdu de l'argent douze fois. Et comme en témoigne le tableau 2, les pertes ont été bien plus importantes pour les actions que pour les obligations.

Est-ce la catastrophe ?

Il reste encore un trimestre à l'année 2017 et il n'est pas assuré que les obligations termineront l'année dans le rouge. Même si cela se produisait, il n'y a pas lieu de paniquer. Voici pourquoi.

Premièrement, nous semblons nous diriger vers une autre année positive en Bourse alors que les indices d'actions canadiennes (+9,2 % sur douze mois au 30 septembre), américaines (13,3 % mesuré en $ CA) et les marchés internationaux développés (+13,9 % en $ CA) se comportent bien. Si vous détenez un bon mélange d'obligations et d'actions, les rendements positifs des actions ont de bonnes chances de compenser largement pour les pertes subies dans les obligations.

Deuxièmement, la hausse des taux d'intérêt entraîne à la fois une mauvaise et une bonne nouvelle. La mauvaise est que la hausse des taux fait diminuer les prix des obligations. En revanche, la bonne nouvelle est que cette hausse permet de réinvestir vos revenus d'intérêt à des taux plus élevés, ce qui bonifie vos rendements futurs.

Finalement, il faut garder à l'esprit le rôle stratégique des obligations : elles servent à tempérer les pertes lorsque les actions traverseront des périodes négatives. Or, la Bourse perd de l'argent en moyenne une année sur trois. Sans être prophète, je peux vous dire qu'un de ces jours, les investisseurs qui ont conservé une partie de leur portefeuille en obligations se féliciteront de leur décision.

EXPERT INVITÉ

Raymond Kerzérho CFA, MBA, est directeur de la recherche chez PWL Capital. Il enseigne également la finance à l'Université McGill et anime la baladodiffusion L'investissement décomplexé, offerte sur pwlcapital.com.