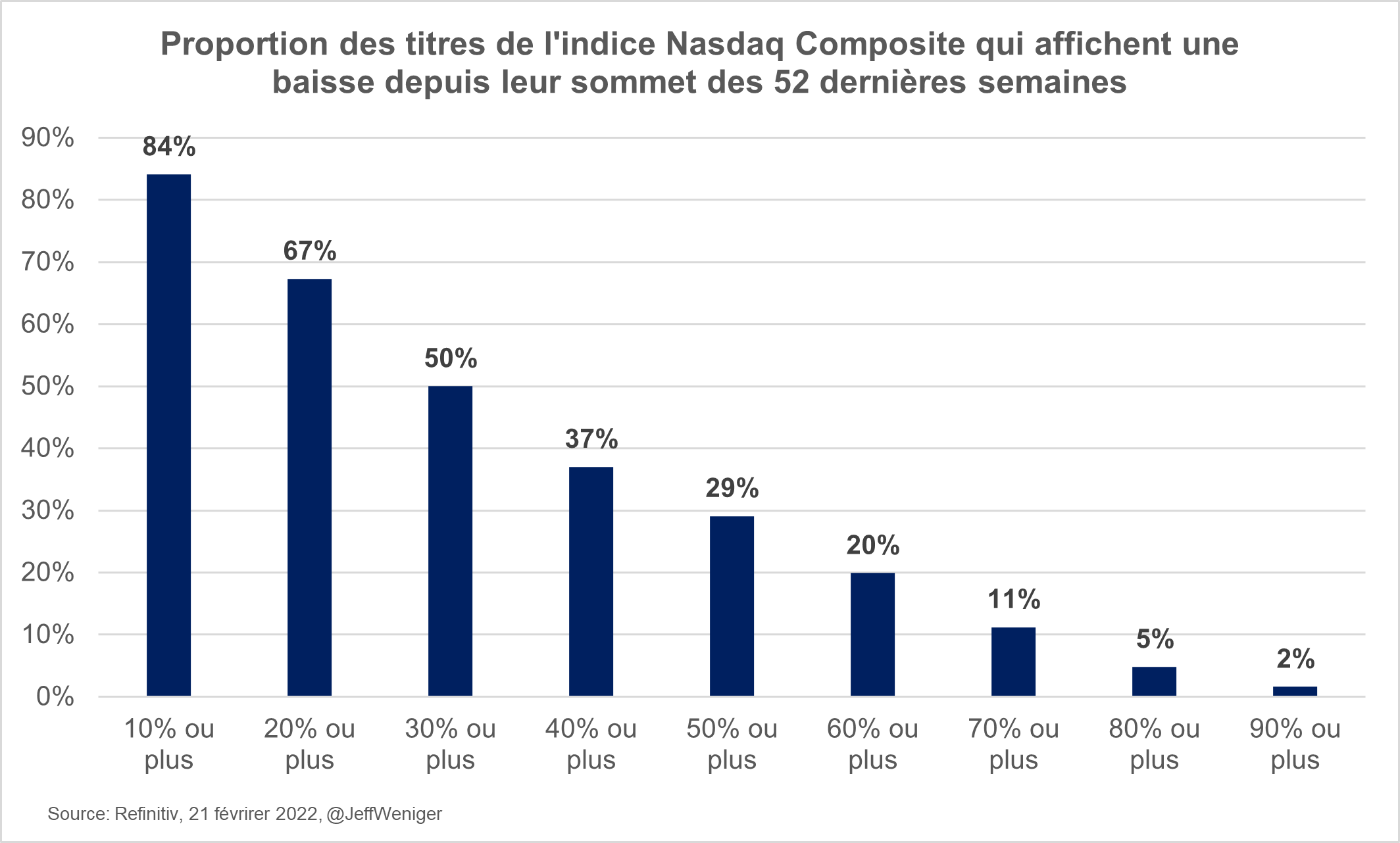

Selon Refinitiv, en date du 21 février, 67,3% des titres de l’indice Nasdaq avaient chuté de 20% ou plus depuis leur sommet des 52 dernières semaines. (Photo: Getty Images)

BLOGUE INVITÉ. Au moment d’écrire ces lignes, soit à la fermeture des marchés, le 22 février, les marchés américains étaient officiellement en «correction». La définition d’une correction est une baisse de 10% par rapport à un sommet récent; une baisse de 20% par rapport à un sommet récent correspond à ce qu’on appelle un marché baissier. Ces termes purement techniques facilitent le travail des journalistes qui commentent les baisses des marchés boursiers.

En date du 22 février, l’indice Nasdaq, composé en bonne partie de titres de sociétés technologies, accuse un recul de 17,5% depuis son sommet atteint le 22 novembre 2021. Depuis le début de 2022, l’indice a perdu 14,5%. Dans ce cas, nous sommes confortablement dans une phase de correction.

Quant à l’indice S&P 500, il accuse une baisse de 10,7% depuis son sommet atteint le 4 janvier dernier. La baisse de 1% de cet indice le 22 février l’a donc officiellement fait basculer en phase de «correction». Depuis le début de 2022, le S&P 500 a perdu 9,7%.

J’ai néanmoins la nette impression qu’un pourcentage élevé des titres cotés en Bourse accusent des baisses sensiblement plus élevées que ce qu’indiquent les indices précités.

De fait, cette impression semble être confirmée par quelques statistiques que j’ai observées au cours des derniers jours, en particulier en ce qui touche à l’indice Nasdaq.

Selon Refinitiv, en date du 21 février, 67,3% des titres de l’indice Nasdaq avaient chuté de 20% ou plus depuis leur sommet des 52 dernières semaines. Plus impressionnant encore selon moi, 50,0% des titres de l’indice ont chuté de 30% ou plus. Le graphique suivant est plutôt éloquent:

À mon avis, ces statistiques reflètent deux phénomènes.

D’une part, à la fin de décembre dernier, les titres d’Apple (11,37%), Microsoft (9,85%), Amazon (6,60%) et Alphabet (dont les deux classes d’actions cumulent un poids de 6,99%), soit quatre titres parmi les quelque 3 300 de l’indice Nasdaq, cumulaient un poids représentant 34,8% de l’indice. Or, ces quatre titres montrent une baisse moyenne de «seulement» 15,7% depuis leurs sommets récents. C’est donc dire que la très vaste majorité des titres inscrits au Nasdaq ont subi des baisses nettement plus importantes que celles de ces quatre titres.

D’autre part, il y a eu selon moi beaucoup de spéculation en 2021 autour des titres de sociétés technologiques ou dont les activités sont concentrées dans des secteurs «à la mode». Les PAPE (premiers appels publics à l’épargne), les SPAC (Special Purpose Acquisition Corporations), les stocks «meme», etc., sont autant de segments du marché qui, à mon avis, ont fait l’objet d’une spéculation débridée. Dans l’ensemble, ces segments du marché sont ceux qui ont été les plus lourdement touchés au cours des derniers mois.

En somme, même si les principaux indices boursiers américains ont affiché des baisses marquées au cours des derniers mois, une grande majorité de titres nord-américains ont chuté sensiblement plus que les indices. Même si les médias parlent de «correction», la réalité vécue par la majorité des investisseurs est celle d’un véritable marché baissier (bear market).

Philippe Le Blanc, CFA, MBA

Chef des placements chez COTE 100