Le début d’année est un bon moment pour faire le point sur de nombreux aspects de sa vie. Pour paraphraser l’écrivain Mark Twain, janvier est un bon moment pour faire le point sur ses placements, tout comme février, mars, avril, mai, juin, juillet, août, septembre, octobre, novembre et décembre. Blague à part, voici quelques constats que je fais des marchés boursiers et de notre portefeuille de gestion privée en ce début d’année 2022.

Vue d’ensemble du S&P 500

D’abord, le S&P 500 a connu une autre excellente année en 2021, enregistrant un rendement total (incluant les dividendes) de 28,7 %. Ce rendement exceptionnel fait suite à un autre rendement exceptionnel en 2020, soit 18,4 %. À cet égard, devrait-on espérer que la pandémie de COVID-19 se poursuive en 2022? Au cours des cinq dernières années, le rendement annuel composé du S&P 500 été de 18,5 % et sur 10 ans, de 16,6 %.

De tels rendements sont largement supérieurs à la moyenne historique de près de 10 % enregistrée par les marchés boursiers. Le phénomène du « retour vers la moyenne » me laisse croire que les rendements de la prochaine année et des années subséquentes pourraient fort bien se rapprocher de cette moyenne, voire y être inférieurs.

Il faut dire cependant que les bénéfices des entreprises boursières ont fortement augmenté au cours de la dernière année, après avoir essuyé un certain recul en 2020 en raison de la pandémie. En effet, les bénéfices (excluant les éléments extraordinaires) des sociétés qui composent l’indice S&P 500 pourraient atteindre 201,93 $US en 2021 (les résultats du quatrième trimestre n’ont pas encore été publiés), ce qui représenterait une progression de 65 % par rapport à 2020. Plus significatif, les bénéfices de 2021 seraient 28,5 % plus élevés que ceux de 2019, année prépandémique.

Si l’on prend davantage de recul, les bénéfices ajustés des sociétés du S&P 500 auront crû de 90 % depuis 2016, ce qui représente un taux de croissance annuel composé de 13,7 %. Il reste que la progression des marchés a été nettement plus rapide que celle des bénéfices au cours des dernières années.

Pour ce qui est de 2022, les analystes de Standard & Poor’s prévoient une croissance d’un peu plus de 9 % des bénéfices ajustés, à 220,46 $US, ce qui se traduit par un ratio cours/bénéfices de 21,6. Un tel ratio est sensiblement plus élevé que le ratio historique moyen de près de 15 observé sur les marchés depuis une centaine d’années. Peut-être plus pertinent, le ratio cours/bénéfices prévu moyen du S&P 500 a été de 17 au cours des 10 dernières années.

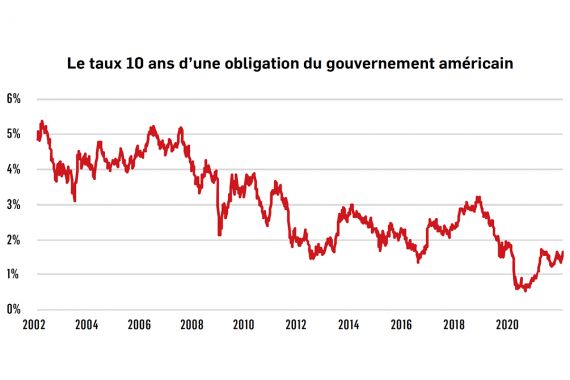

Il faut toutefois mettre les choses en perspective, surtout en ce qui concerne le niveau des taux d’intérêt, lesquels dictent la valeur de tout actif financier (plus ils sont bas, plus les actifs de tous genres valent cher).

J’ajouterais aussi qu’il faut tenir compte du fait que quelques titres de sociétés gigantesques dominent l’indice S&P 500 et jouent un rôle prédominant aussi bien dans ses rendements que dans son niveau d’évaluation. À la fin de 2021, sept titres représentaient quelque 27 % de la valeur de l’indice : Apple (AAPL, 172,32 $ US), Microsoft (MSFT, 313,16 $ US), Amazon (AMZN, 3 277,53 $ US), Alphabet (GOOGL, 2 748,01 $ US), Tesla (TSLA, 1 056,38 $ US), Meta Platforms (auparavant Facebook) (FB, 331,30 $ US) et Nvidia (NVDA, 278,86 $ US). Or, ces sept titres s’échangent en moyenne à plus de 51 fois leurs bénéfices prévus en 2022. Si l’on exclut le titre de Tesla, qui s’échange à près de 125 fois les bénéfices prévus, le groupe s’échange tout de même à plus de 39 fois les bénéfices prévus.

Nous estimons que le reste des titres du S&P 500 (498 sociétés forment le reste de l’indice) s’échangent à environ 19,0 fois les bénéfices prévus, un niveau assez élevé, mais qui nous semble raisonnable dans le contexte de taux d’intérêt aussi bas.

Conclusion : les marchés paraissent chers en raison de l’évaluation élevée d’une poignée de géants boursiers. Le reste du marché est raisonnablement évalué.

Vue globale de vos titres

Quelle que soit votre évaluation du marché boursier dans son ensemble, elle ne devrait pas automatiquement influencer l’analyse que vous ferez de votre propre portefeuille.

J’ai analysé les 29 titres du portefeuille modèle de gestion privée sous la gestion de COTE 100. Dans l’ensemble, ces titres s’échangent à un peu plus de 20 fois les bénéfices que nous prévoyons en 2022, ce qui est légèrement moins élevé que l’indice américain. Notons cependant que le portefeuille est composé de titres américains, canadiens et, dans une moindre mesure, internationaux. Or, le ratio cours/bénéfices prévu des indices S&P 500 américain et S&P/TSX canadien s’approche de 19.

Plus important, selon nos calculs, les titres de ce portefeuille affichent un ratio dette nette/BAIIA (bénéfice avant intérêts, impôts et amortissements) de 0,6, par rapport à 1,1 pour l’ensemble des titres du S&P 500 (incluant les sociétés du secteur financier, ce qui fait augmenter le ratio). C’est donc dire que nos sociétés sont en meilleure santé financière que la moyenne.

Une telle analyse est utile pour faire l’esquisse du portrait du marché boursier et de votre portefeuille dans le moment présent. Elle permet de voir si les évaluations demeurent raisonnables et si quelques-uns de vos titres semblent beaucoup trop chers.

Il reste que pour les investisseurs à long terme comme nous, la meilleure stratégie demeure d’investir dans des sociétés de grande qualité à prix raisonnable et de rester présents en Bourse en tout temps, même si les marchés peuvent parfois sembler chers.

Je profite de l’occasion pour vous souhaiter une bonne année 2022!