Le Grincheux a pris la place du Père Noël en offrant aux investisseurs la pire chute boursière depuis la crise financière de 2008 et aussi la seule dépréciation en duo des actions et des obligations en 50 ans. (Photo: Gene Gallin pour Unsplash)

À moins d’une remontée herculéenne d’ici deux semaines, Wall Street n'aura pas la visite du Père Noël cette année.

Le Grincheux a pris sa place en offrant aux investisseurs la pire chute boursière depuis la crise financière de 2008 et aussi la seule dépréciation en duo des actions et des obligations en 50 ans.

«Les actions et les obligations n’ont jamais baissé ensemble lors d’une même année, depuis 50 ans, encore moins encaissé une chute de plus de 10% chacun», indique Douglas Porter économiste de la Banque BMO pour faire réaliser à quel point l’année 2022 a été pénible et sans égale.

«Une baisse annuelle de plus de 10% de la Bourse américaine est survenue douze fois en 95 ans», rappelle pour sa part Ben Carlson, auteur de la lettre financière A Wealth of Common Sense.

Presque trois ans après l’arrivée de la pandémie, la pire inflation en quatre décennies, la hausse la plus rapide des taux depuis 1981 aux États-Unis, un total de 348 tours de vis monétaires par les banques centrales du monde, le dégonflement du secteur de la technologie et l’approche d’une récession ont eu raison des espoirs des investisseurs qui ont tenté trois remontées en cours d’année.

Les marchés ne doivent pas seulement s’ajuster à la possibilité que le taux directeur américain franchisse la barre du 5% au printemps, mais à la possibilité qu’il y reste pour un moment. Mary Daly de la Réserve fédérale de San Francisco a laissé entendre, le 16 décembre, qu’il serait raisonnable de prévoir que le taux directeur reste à son point culminant pendant presque un an.

Que disent les annales boursières?

Même les annales boursières offrent peu de réconfort. Si les titres américains à grande capitalisation se sont appréciés à sept reprises à la suite des neuf épisodes de déclin de plus de 10% depuis 1936 (de 18% en moyenne), les deux exceptions font déchanter. Les titres américains à grande capitalisation ont en effet baissé une deuxième année de suite, de 26,3% en 1974, en pleine flambée inflationniste, et de 22,1% en 2001 lors de l’implosion de la bulle internet, rapporte S&PDJIndices.

Bien que chaque cycle économique et boursier diffère et se moque du calendrier, le consensus qui émerge pour l’année 2023 est celui d’un premier semestre difficile parce que l’impact cumulé de la hausse de 425 points de pourcentage du taux directeur américain se fera sentir sur l’économie et les profits.

La deuxième moitié de l’année pourrait connaître un rebond à mesure que l’inflation se modérera et que les investisseurs se projetteront en 2024.

Un tel consensus gène même ceux dont c’est le scénario pour l’an prochain. Savita Subramanian, stratège quantitative des actions de Bank of America, a exprimé sa frustration en ondes à la chaîne CNBC en ironisant que le consensus ne se produit jamais.

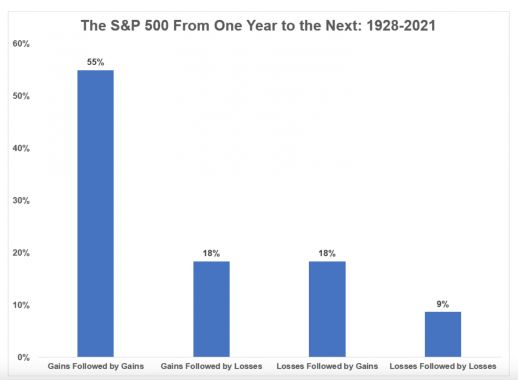

Ben Carlson rappelle pour sa part que deux années consécutives déficitaires ne surviennent que 9% du temps depuis 1928, puisque la Bourse s’apprécie en moyenne trois années sur quatre.

Deux années baissières consécutives surviennent 9% du temps depuis 1928. (Source: A Wealth of Common Sense)

La Bourse a néanmoins baissé quatre ans de suite entre 1929 et 1932, trois années d’affilée entre 1939 et 1941 et entre 2000 et 2002 ainsi que deux années consécutives entre 1973 et 1974.

L’implosion de la fièvre du dotcom a été particulièrement cuisante puisque le recul s’est creusé à chaque année, de 9% en 2000, à 11,6% en 2001 puis à 22% en 2002.

«Psychologiquement, un marché baissier prolongé est plus difficile à digérer qu’un krach de courte durée», évoque-t-il.

En revanche, le bilan du marché obligataire américain est plus encourageant. Deux années consécutives déficitaires, comme celles de 2021 et 2022 pour les obligations de dix ans, est très rare. C’est survenu que deux fois auparavant, en 90 ans, soit en 1955-56 et 1958-1959.

Si les obligations américaines de 10 ans perdaient 13% en 2022 (selon les données en date du 13 décembre), cette dépréciation s’avérerait la «pire performance de l’histoire financière moderne». Lors de la crise financière de 2009, ces obligations avaient chuté de 11,1%.

Ben Carlson conclut en disant qu’il n’est jamais arrivé que la Bourse et les obligations reculent en tandem deux années d’affilée. Autrement dit, si le risque que la Bourse décline une deuxième année de suite n’est pas nul, les chances que les obligations baissent une troisième année consécutive si la Bourse baissait à nouveau sont infimes.

Après la douloureuse année 2022, un peu d’espoir est donc permis.