(Photo: 123RF)

ANALYSE. Selon un récent sondage de la société Finder, un comparateur de produits de finances personnelles, 24% des investisseurs canadiens ont perdu confiance dans les marchés boursiers et songeaient à vendre leurs avoirs à la fin du mois de juillet dernier. Ce sondage sur le «blues du marché baissier»mené auprès d’un peu plus de 1000 Canadiens n’a pas de réelle valeur scientifique, car il ne possède pas de marge d’erreur. Il est donc fort hasardeux d’extrapoler ses résultats à l’ensemble de la population canadienne, même si Finder ne s’en prive pas en disant que 7,5 millions de Canadiens songent à vendre leurs placements boursiers.

Nous ferions mieux, plus simplement, de dire que 24 % des répondants au sondage, soit environ 250 personnes, songent à vendre leurs investissements boursiers. Moins spectaculaire, certes, mais plus proche de la réalité.

Sans oublier que durant les deux mois qui ont suivi le sondage, l’indice phare de la Bourse de New York, le S&P 500, a reculé de 4,24 % en août et de 9,34 % en septembre. Deux mois, dans la vie d’un investisseur, c’est une goutte d’eau dans l’océan. Toutefois, cela a probablement convaincu encore plus d’investisseurs de tout vendre, même si c’est habituellement une grave erreur de tenter de prédire la direction des marchés boursiers à court terme.

En analysant les résultats du sondage, cela veut tout de même dire que 76 % des répondants affirmaient, cet été, ne pas avoir l’intention de tout vendre. C’est cette donnée qui devrait attirer l’attention. En effet, toutes les études montrent que les investisseurs s’appauvrissent à effectuer trop de transactions et finissent dans la vaste majorité des cas par vendre après d’importants reculs et à acheter après des moments d’euphorie. Le contraire de la maxime qui dit qu’il faut, pour s’enrichir, acheter au creux et vendre au sommet.

La société américaine Dalbar, qui se spécialise dans l’étude comportementale des investisseurs, publie chaque année depuis 1994 l’étude Quantitative Analysis of Investor Behavior, que l’on pourrait traduire par Analyse quantitative des comportements des investisseurs.

La 28e édition de l’étude, publiée en début d’année, montre que les investisseurs individuels génèrent des rendements moindres que ceux de fonds communs, dont le rôle est de calquer le rendement d’un indice de référence.

L’étude révèle que l’investisseur individuel américain moyen a vu son portefeuille boursier s’apprécier de 18,4 % en 2021. Le hic, c’est que l’indice S&P 500 a progressé de 28,7 % durant la même période. Un écart de plus de 10 points de pourcentage ou de plus de 10 000 $par tranche de 100 000 $d’investissements ! Sur 30 ans, le rendement annuel moyen des investisseurs individuels est de 7,13 %, alors que celui du S&P 500 est à 10,65 %. Traduction libre:les données de Dalbar montrent que les particuliers laissent plusieurs milliers de dollars sur la table chaque année en gérant eux-mêmes leurs investissements.

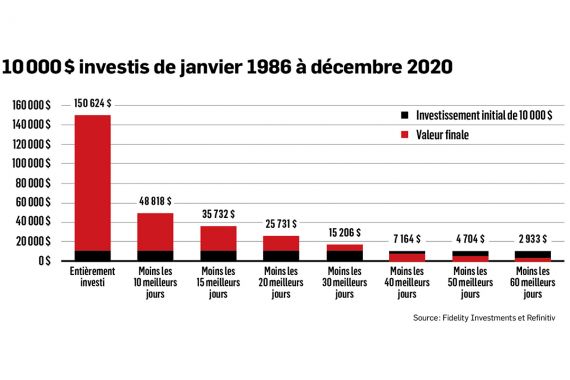

Pour illustrer le risque de tenter de prédire la direction à court terme des marchés boursiers, Fidelity Investments a publié, en mars dernier, une étude qui montre que le principal facteur qui réduit la volatilité des investissements est… le temps.

La société de services financiers a évalué, en citant des données de l’agence de presse Refinitiv, qu’un montant de 10 000 $investi sans interruption de janvier 1986 à décembre 2020 dans l’indice boursier canadien S&P/TSX aurait eu, à la fin de la période, une valeur de 150 624 $. Or, en excluant les 10 meilleurs jours boursiers sur cette période de 34 ans, la valeur du placement fond à 48 818 $. Le manque à gagner dépasse 67% !

En excluant les 40 meilleurs jours boursiers, sa valeur atteint un maigre 7164 $, soit une perte de 2836$par rapport au montant investi !

Revenons à 2022. Entre les sommets de janvier et le 12 octobre, les principaux indices boursiers nord-américains affichaient d’importants reculs. À Toronto, l’indice S&P/TSX était en zone de correction (-14,2 %), ce qui se compare à des reculs encore plus prononcés de-24,9 % pour le S&P 500, de-19,6 % pour le Dow Jones, de-33,4 % pour le Nasdaq et de-24,8 % pour le Russell 2000.

Il est impossible de prédire si le pire est passé, mais après des baisses aussi importantes, le principal risque auquel s’exposent les investisseurs qui songent actuellement à vendre leurs placements boursiers est celui de rater les potentiels «meilleurs jours»qui marqueront le début d’un éventuel rebond.

Vous désirez que nous analysions un sujet ou une thématique? Écrivez-nous à: denis.lalonde@groupecontex.ca