En lisant vos articles, je reste souvent sur ma faim, car en voulant vous adresser au lectorat en général, vous ne répondez pas à des questions spécifiques qui gagneraient à être approfondies, quitte à délaisser la masse de temps en temps.

C’est fâcheux, en effet. On ne peut pas répondre aux préoccupations de tout un chacun dans un seul texte. Il y a cependant un avantage à laisser le lecteur un tantinet sur son appétit: ça permet de le tenir en haleine et d’écrire des chroniques toutes les semaines, un vieux truc du métier.

Marie a raison, j’ignore le plus souvent les problèmes spécifiques qui pourraient ne concerner que trois personnes, dont deux qui ne passent jamais par ici. C’est d’ailleurs ce que je m’apprêtais à faire de son courriel, quand mes yeux se sont accrochés sur les mots «CELI» et «hypothèque».

Notre lectrice s’est fait conseiller par une connaissance d’investir son argent plutôt que d’accélérer le remboursement de son hypothèque si le rendement du placement est plus élevé que l’intérêt du prêt. Elle a des doutes.

C’est que Marie a hérité de 50 000$ qu’elle a placés dans un compte libre d’impôt, il y a un peu moins d’un an. Avec son conjoint, elle possède en parts égales une maison sur laquelle pèse une hypothèque de 138 000$ au taux de 2,54%. Le rendement moyen des titres que contient le CELI est de 4% au cours des dernières années. Est-ce suffisant pour conclure qu’il vaut mieux investir que rembourser ? se demande-t-elle.

Faisons le tour de la question une autre fois, le sujet «spécifique» proposé par Marie concerne tous ceux qui ont une hypothèque. Il est rassurant de constater que des petits soucis particuliers rejoignent parfois ceux de «la masse», cela permet de sustenter plus d’une personne à la fois en plus de nourrir un sentiment de solidarité.

D’abord, la source de Marie n’a pas tort: quand le placement rapporte plus que ce que coûte le prêt en intérêts, la logique nous commande de favoriser le placement. Ajoutons néanmoins cette précision: pour le calcul, il faut utiliser le rendement du placement après l’impôt.

Puisque la question de Marie concerne le CELI, un compte où les placements fructifient à l’abri du fisc, le calcul est simple. Les intérêts de 2,54% sur les 50 000 d'un prêt représentent un coût de 1270$ dans une année. Les rendements de 4% sur la même somme investie procurent un gain de 2000$.

On pourrait arrêter ici, mais il en faut sans doute plus pour procurer un sentiment de satiété à notre lectrice. Faisons une démonstration sur 5 ans à l’aide d’Excel et voyons l’effet sur le bilan de Marie.

Je me suis tourné comme je le fais souvent vers l’aimable Daniel Laverdière, directeur principal au Centre d’expertise de Banque Nationale Gestion privée 1859, pour qui préparer ce genre de tableau est un jeu d’enfant.

Nous nous sommes basés sur les informations partielles fournies par Marie, on n’a pas une vue d’ensemble: une hypothèque de 138 000$ au taux fixe de 2,54%; une somme de 50 000$ héritée il y a moins d’un an sur laquelle on a bon espoir d’obtenir un rendement moyen de 4 %, net de frais et d’impôt. Pour la démonstration, on a supposé que l’amortissement du prêt était de 20 ans, ce qui détermine les mensualités de l’hypothèque actuelle, mais qui ne change pas grand-chose aux conclusions de l’exercice.

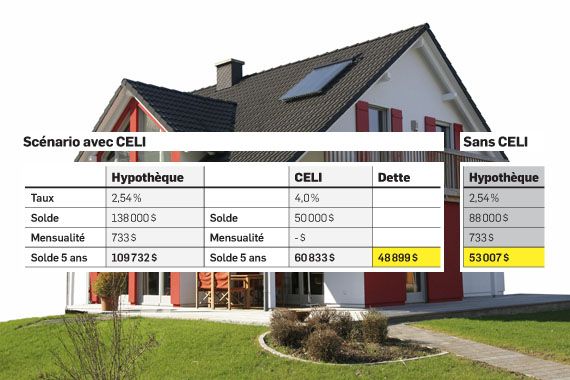

Voici le résultat.

Les quatre colonnes de gauche illustrent le scénario dans lequel Marie favorise l’investissement dans le CELI. Au bout de cinq ans, le solde de l’hypothèque a baissé de 138 000$ à 109 730$ tandis que le CELI a augmenté de 50 000 à près de 61 000 sous le seul effet des rendements. Si on soustrait la valeur du CELI de celle de l’hypothèque, la dette nette de Marie, si on exclut son conjoint du paysage, s’élève à 48 900$.

Dans la cinquième colonne à droite, vous voyez le portrait de la situation si Marie décidait plutôt de réduire son hypothèque de 50 000$ au départ, à 88 000 (138K - 50K). Après cinq ans, il resterait 53 000 $ à l’hypothèque. Dans ce cas de figure, notre lectrice est moins riche de 4100$ que dans le précédent (53 000 – 48 900).

Nous avons appliqué les mêmes mensualités dans les deux scénarios. En réalité, le résultat de la colonne de droite aurait sans doute été un peu plus complexe. Les mensualités seraient plus basses, le solde hypothécaire serait plus élevé au bout de cinq ans, mais de l’épargne se serait accumulée à côté. Nous avons plutôt illustré le cas d’une personne dont la priorité est de rembourser l’hypothèque avant de mettre quoi que ce soit dans le CELI. Logiquement, une personne qui estime plus avantageux de rembourser son hypothèque devrait y aller à fond.

Mathématiquement, l’investissement reste plus rentable que le remboursement, et ce aussi longtemps que le rendement du premier est supérieur aux intérêts du second. Le résultat n’est pas pour autant garanti, on ne connaît pas l’évolution future des marchés financiers.

Il y a aussi un facteur psychologique. Qu’importe ce que démontrent les chiffres, rien n’égale chez plusieurs la satisfaction de vivre dans une maison payée. Ou de réduire ses dettes.

Je suis sans doute encore trop général pour des besoins aussi particuliers. Encore désolé Marie.

***

Vous avez des questions, votre portefeuille vacille? Écrivez-moi à daniel.germain@tc.tc. en inscrivant dans l'objet «Courrier du portefeuille».

Suivez-moi sur Twitter / Pour lire mes autres billets